Dominando el Trading Algorítmico: Técnicas y Estrategias

1. Comprendiendo el Trading Algorítmico

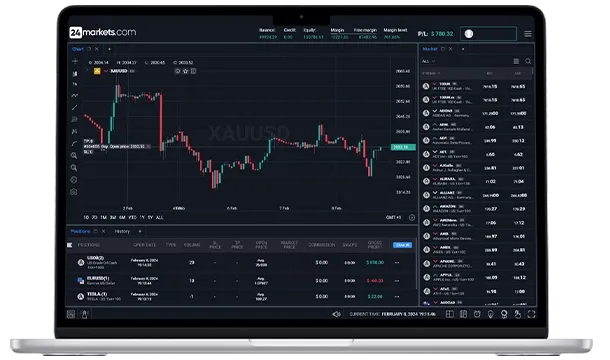

El trading algorítmico utiliza algoritmos informáticos para ejecutar operaciones basadas en reglas predefinidas y condiciones del mercado. Este enfoque permite a los traders automatizar decisiones comerciales, mejorando significativamente la eficiencia y la precisión. Comprender los diferentes tipos de algoritmos es esencial para desarrollar estrategias de trading efectivas. Mejora tu trading con MetaTrader 5. Aprende estrategias clave como el seguimiento de tendencias, arbitraje y gestión de riesgos.

Tipos de Algoritmos:

Algoritmos de Seguimiento de Tendencias

Los algoritmos de seguimiento de tendencias explotan las tendencias de precios establecidas ejecutando operaciones que se alinean con la dirección de la tendencia. Normalmente utilizan indicadores técnicos como medias móviles, el Índice de Fuerza Relativa (RSI) y la Convergencia/Divergencia de la Media Móvil (MACD) para generar señales de trading.

-

Medias Móviles: La Media Móvil Simple (SMA) y la Media Móvil Exponencial (EMA) se utilizan comúnmente para identificar la dirección de las tendencias. Los algoritmos basados en medias móviles suelen generar señales de compra cuando la media a corto plazo cruza por encima de la media a largo plazo y señales de venta cuando cruza por debajo.

-

RSI: El RSI mide la velocidad y el cambio de los movimientos de precios, indicando si un activo está sobrecomprado o sobrevendido. Los traders utilizan esta información para tomar decisiones de compra o venta basadas en la fuerza relativa del activo.

-

MACD: El indicador MACD combina medias móviles para mostrar cambios en la fuerza, dirección, momento y duración de una tendencia. Se utiliza para identificar posibles señales de compra y venta basadas en la convergencia y divergencia de las medias móviles.

-

Plataforma de Ejemplo: MetaTrader 5 (MT5) ofrece una variedad de herramientas para crear e implementar estrategias de seguimiento de tendencias, incluidos indicadores integrados y capacidades completas de retroceso.

Algoritmos de Arbitraje

Los algoritmos de arbitraje explotan las discrepancias de precios entre diferentes mercados o activos relacionados. Al comprar y vender activos simultáneamente en varios mercados, estos algoritmos buscan beneficiarse de las diferencias de precios. Por ejemplo, si una acción se cotiza a $100 en un intercambio y a $100.50 en otro, el algoritmo comprará la acción donde es más barata y la venderá donde es más cara.

-

Tipos de Arbitraje: Las estrategias de arbitraje más comunes incluyen el arbitraje espacial (explotando diferencias de precios entre mercados geográficos) y el arbitraje temporal (aprovechando discrepancias de precios a lo largo del tiempo). Estas estrategias requieren una ejecución rápida para capitalizar oportunidades fugaces.

-

Implementación: Las estrategias de arbitraje efectivas requieren datos en tiempo real y capacidades de ejecución rápida para aprovechar las discrepancias de precios antes de que desaparezcan.

-

Más Información: Explora Estrategias de Trading de Arbitraje para obtener información sobre diversas técnicas y oportunidades de arbitraje.

Algoritmos de Creación de Mercado

Los algoritmos de creación de mercado proporcionan liquidez al colocar continuamente órdenes de compra y venta en el mercado. Obtienen ganancias del diferencial entre la oferta y la demanda, la diferencia entre los precios de compra y venta. La creación de mercado es esencial en mercados menos líquidos, donde ayuda a garantizar movimientos de precios más suaves y reduce el impacto en el mercado.

-

Diferencial Oferta-Demanda: Los algoritmos de creación de mercado generan ganancias a partir de la diferencia entre el precio de compra (precio de compra) y el precio de venta (precio de venta). Al mantener márgenes ajustados, estos algoritmos proporcionan liquidez y facilitan operaciones más suaves en el mercado.

-

Gestión del Libro de Órdenes: Las estrategias de creación de mercado implican monitorear el libro de órdenes y ajustar ofertas y demandas según las condiciones del mercado. Los algoritmos deben reaccionar rápidamente a los cambios en la profundidad del mercado y el flujo de órdenes para mantener la rentabilidad.

-

Herramientas para la Creación de Mercado: Plataformas como AlgoTrader soportan funcionalidades avanzadas de creación de mercado, permitiendo a los traders desarrollar y desplegar algoritmos que proporcionan liquidez.

Algoritmos de Arbitraje Estadístico

Los algoritmos de arbitraje estadístico utilizan modelos estadísticos para identificar y explotar ineficiencias de precios entre activos correlacionados. Estos algoritmos emplean técnicas como la reversión a la media y la cointegración para predecir movimientos de precios y ejecutar operaciones en consecuencia.

-

Reversión a la Media: Las estrategias de reversión a la media asumen que los precios volverán a sus promedios históricos con el tiempo. Los algoritmos identifican desviaciones de la media y ejecutan operaciones para beneficiarse de la corrección de precios anticipada.

-

Cointegración: Las estrategias de cointegración implican identificar pares de activos cuyos precios se mueven juntos a lo largo del tiempo. Los algoritmos explotan desviaciones de la relación histórica entre los activos para generar señales de trading.

-

Plataforma de Ejemplo: QuantConnect proporciona herramientas y recursos para desarrollar estrategias de arbitraje estadístico, incluido el acceso a datos históricos y capacidades analíticas avanzadas.

2. Técnicas Clave en el Trading Algorítmico

Retroceso

El retroceso evalúa el rendimiento de los algoritmos de trading utilizando datos históricos del mercado. Este proceso ayuda a determinar cómo habría funcionado un algoritmo en el pasado e identificar problemas potenciales.

-

Datos Históricos: Los datos históricos precisos son cruciales para un retroceso fiable. Asegúrate de que los datos utilizados incluyan todas las condiciones y eventos del mercado relevantes. El retroceso debe cubrir diversos entornos de mercado para evaluar la robustez del algoritmo.

-

Sobreajuste: Evita el sobreajuste, donde un algoritmo tiene un rendimiento excepcional en datos históricos pero falla en escenarios del mundo real. Utiliza datos fuera de muestra y realiza pruebas de robustez para validar el rendimiento del algoritmo.

-

Herramientas para Retroceso: Plataformas como MetaTrader 5 (MT5) y QuantConnect ofrecen capacidades robustas de retroceso, permitiendo a los traders probar sus algoritmos bajo diversas condiciones de mercado.

Optimización

La optimización implica ajustar los parámetros de un algoritmo de trading para mejorar su rendimiento. Este proceso incluye ajustar variables como la frecuencia de operaciones, niveles de riesgo y tiempos de ejecución.

-

Ajuste de Parámetros: Experimenta con diferentes configuraciones de parámetros para identificar la configuración óptima para tu algoritmo. Ajusta parámetros como niveles de stop-loss, objetivos de toma de ganancias e intervalos de trading para mejorar el rendimiento.

-

Pruebas de Robustez: Prueba el rendimiento del algoritmo en diversas condiciones de mercado para asegurar su estabilidad y adaptabilidad. Las pruebas de robustez ayudan a identificar debilidades potenciales y a refinar el rendimiento del algoritmo.

-

Herramientas de Optimización: Plataformas como MetaTrader 5 (MT5) y AlgoTrader proporcionan características extensas de optimización, permitiendo a los traders refinar y mejorar sus estrategias de trading.

Estrategias de Ejecución

Las estrategias de ejecución se centran en minimizar el impacto en el mercado de las operaciones y reducir los costos de transacción. Estrategias de ejecución efectivas aseguran que las operaciones se realicen a precios óptimos.

-

VWAP (Precio Promedio Ponderado por Volumen): Esta estrategia implica ejecutar operaciones cerca del precio promedio ponderado por volumen. VWAP ayuda a reducir el impacto en el mercado al alinear las operaciones con el volumen total del mercado y minimizar las fluctuaciones de precios.

-

TWAP (Precio Promedio Ponderado por Tiempo): La estrategia TWAP distribuye las operaciones de manera uniforme durante un período de tiempo específico, reduciendo las fluctuaciones de precios y el impacto en el mercado. Esta estrategia es útil para ejecutar grandes órdenes sin causar movimientos de precios significativos.

-

Herramientas de Ejecución: Utiliza plataformas como AlgoTrader y MetaTrader 5 (MT5) para implementar estrategias de ejecución sofisticadas y optimizar la ejecución de operaciones.

Gestión de Riesgos

Una gestión de riesgos efectiva es crucial para proteger el capital de trading y garantizar el éxito a largo plazo. Implementar prácticas robustas de gestión de riesgos ayuda a mitigar pérdidas potenciales y gestionar la exposición al riesgo.

- Órdenes de Stop-Loss: Salir automáticamente de posiciones cuando las pérdidas alcanzan un nivel predeterminado, evitando pérdidas adicionales. Por ejemplo, si una operación alcanza una pérdida del 5%, la orden de stop-loss cerrará la posición para prevenir pérdidas adicionales.

- Tamaño de la Posición: Determina el tamaño de cada operación basado en

el capital disponible y el nivel de riesgo aceptable. La regla general es arriesgar solo un pequeño porcentaje del capital total en una sola operación.

- Herramientas de Gestión de Riesgos: Plataformas como MetaTrader 5 (MT5) y AlgoTrader proporcionan herramientas para implementar estrategias de gestión de riesgos y proteger tu capital de trading.

3. Futuro del Trading Algorítmico

El futuro del trading algorítmico parece brillante, con avances en inteligencia artificial (IA) y aprendizaje automático. Estas tecnologías están transformando la forma en que se desarrollan, implementan y optimizan los algoritmos de trading.

- IA y Aprendizaje Automático: Las técnicas de IA y aprendizaje automático mejoran las capacidades de predicción y optimización, permitiendo a los traders desarrollar algoritmos más sofisticados que pueden adaptarse a las condiciones cambiantes del mercado.

- Análisis de Datos en Tiempo Real: Con el acceso a datos en tiempo real, los algoritmos de trading pueden reaccionar rápidamente a eventos del mercado y ajustar sus estrategias de ejecución en consecuencia.

Conclusión

El trading algorítmico ha revolucionado el panorama del trading, ofreciendo a los traders herramientas y estrategias para maximizar el rendimiento. Al comprender los diferentes tipos de algoritmos y aplicar técnicas clave, los traders pueden mejorar su rendimiento y aprovechar las oportunidades del mercado de manera efectiva. Para obtener más información y comenzar tu viaje en el trading algorítmico, visita 24markets.

Directorio de etiquetas

Ver todoEl último

Ver todo

October 24, 2024

4 min

¿Qué son los Mercados Financieros?

October 24, 2024

6 min

Explorando Tipos de Mercados Financieros: Acciones, Forex, Materias Primas y Más

October 24, 2024

5 min

¿Qué es una acción?

October 24, 2024

6 min

Cómo Funciona el Comercio de Acciones

Contenido

- - Comprendiendo el Trading Algorítmico

- - Técnicas Clave en el Trading Algorítmico

- - Futuro del Trading Algorítmico